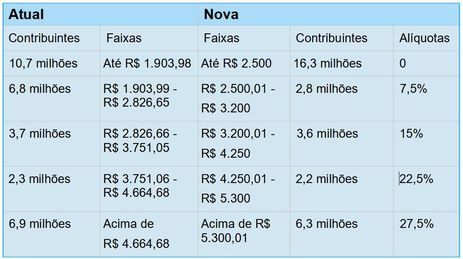

O governo federal entregou a proposta da segunda fase da reforma tributária nesta manhã (25) à Câmara dos Deputados . O projeto de lei trata de mudanças no imposto de renda para pessoas físicas e empresas e na tributação de lucros e dividendos. A proposta inclui a ampliação da faixa de isenção do Imposto de Renda da Pessoa Física (IRPF), que passaria dos atuais R$ 1,9 mil para R$ 2,5 mil.

Com a mudança, mais 8 milhões de declarantes do imposto de renda estariam isentos. Atualmente, são 31 milhões de declarantes e 8 milhões isentos. A isenção, conforme o ministro da Economia, Paulo Guedes, atingiria 16 milhões de pessoas.

De acordo com Guedes, haverá aumento de impostos sobre rendimentos do capital, os dividendos, que são parte do lucro líquido ajustado de uma empresa dividido entre os acionistas. Com isso, será possível reduzir os impostos para empresas e trabalhadores assalariados, com a mudança na faixa e isenção. No caso das empresas, segundo ele, a redução dos impostos vai permitir aumento de investimentos e geração de novos empregos.

Proposta de atualização da tabela do IRPF

Paulo Guedes disse ainda que o aumento das isenções não causará desequilíbrio nas finanças públicas, já que elas são resultados de mudanças estruturais de controle de despesas e crescimento econômico.

Alíquota única

A proposta também prevê alíquota única de 15% de Imposto de Renda para aplicações em renda fixa e variável. De acordo com a Receita Federal, a proposta pretende estimular o investimento na bolsa de valores.

Atualmente, os investidores pagam de 15% a 22,5% de Imposto de Renda sobre os ganhos em aplicações de renda fixa, como títulos do Tesouro Direto, debêntures e Certificados de Depósito Bancário (CDB). A alíquota varia conforme o prazo da aplicação. Quanto mais cedo o resgate, maior o imposto. A partir de 720 dias (dois anos), a tributação passa a ser 15%.

Nas aplicações em rendas variáveis, como ações, derivativos e day trade (operações liquidadas no mesmo dia), hoje existem duas alíquotas sobre ganhos de capital. Investimentos em ações à vista, mercado a termo, futuro e de opções pagam 15% de Imposto de Renda. Aplicações em day trade e em cotas de fundos de investimentos imobiliários pagam 20%.

O texto enviado à Câmara mantém a isenção sobre as Letras de Crédito Imobiliárias (LCI) e as Letras de Crédito do Agronegócio (LCA). Nessas aplicações, o investidor empresta recursos a bancos que financiam projetos no mercado imobiliário e empreendimentos relacionados ao agronegócio, sem pagar Imposto de Renda quando as instituições devolvem o dinheiro com acréscimo.

Segundo a Receita Federal, o governo pretende facilitar o acesso do cidadão ao mercado financeiro. “O potencial de investimento na bolsa de valores é enorme. A simplificação facilita o acesso ao mercado e traz segurança para que mais brasileiros possam investir”, informou o órgão.

A segunda fase da reforma tributária também propõe a mudança da apuração de Imposto de Renda sobre ganhos de aplicações financeiras de mensal para trimestral. O texto enviado ao Congresso também prevê a compensação de resultados negativos (uso de prejuízos em um investimento para abater o imposto a pagar em outro que registrou ganhos) para todos os tipos de operação financeira. Atualmente, o mecanismo pode ser usado apenas em operações que pagam a mesma alíquota.

Empresas

A reforma também propõe a redução de Imposto de Renda de Pessoa Jurídica (IRPJ) dos atuais 15% para 10%. A mudança na alíquota deve ocorrer em duas etapas: para 12,5%, em 2022 e para 10% em 2023.

A medida vale para empresas de todos os setores, com exceção daquelas aderentes ao Simples Nacional, que têm regime de tributação diferenciado. Além da alíquota geral, hoje as empresas pagam um adicional de 10% para lucros acima de R$ 20 mil por mês. Pelo projeto, esse adicional vai permanecer.

Com a redução dos impostos para empresas, a expectativa do governo é favorecer os investimentos e a geração de novos postos de trabalho.

Pela proposta, deixa de existir a possibilidade de isentar o dinheiro do empresário investido na sua empresa, o chamado juro sobre capital próprio. De acordo com o subsecretário de Tributação e Contencioso do Ministério da Economia, Sandro Serpa, essa possibilidade foi criada em 1996, quando era difícil ter acesso a crédito e as empresas precisavam se autofinanciar com recursos dos sócios.

Pagamento em ações

Os pagamentos de gratificações e participação nos resultados a sócios e dirigentes feitos com ações da empresa também não poderão mais ser deduzidos como despesas operacionais na declaração de IRPJ. Para o governo, a empresa não deve ter benefício por remunerar seus executivos com bônus em ações. Entretanto, os pagamentos a empregados ainda poderão ser deduzidos.

“Hoje, é um benefício para essas pessoas que têm a condição privilegiada de ser sócia ou dirigente”, disse Serpa. “Com a nova medida, entendemos que o sistema ficará mais justo. O sócio ou dirigente tem outras condições econômicas e outras formas de ganho direto. O empregado só tem o salário e, eventualmente, essa participação [de recebimento em ações]”, explicou.

Também fazem parte da reforma do Imposto de Renda, mudanças na reorganização de empresas, que, de acordo com o Ministério da Economia, visam impedir que se aproveitem de créditos indevidos quando compram ações ou ativos de outras empresas.

O texto trata ainda de regras para apuração do ganho de capital em alienações indiretas de ativos no Brasil por empresas no exterior; apuração trimestral do IRPJ e da Contribuição sobre o Lucro Líquido (CSLL). Hoje há duas opções ,trimestral e anual, e aproximação das bases de cálculo do IRPJ e da CSLL, o que deve reduzir custos e aumentar a eficiência do trabalho de apuração dos tributos pelas empresas.

Notícia atualizada às 16h55